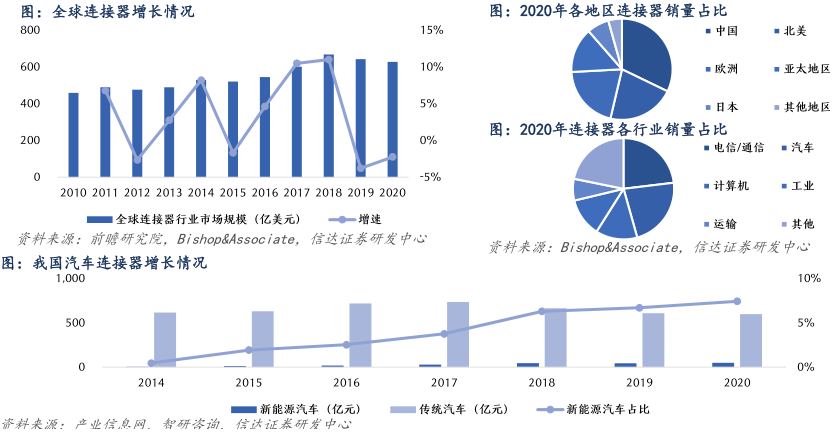

我国连接器行业逆势上升,全球汽车连接器仍为行业主流。根据Bishop&Associate的统计,全球连接器市场规模从2010年的459亿美元增长至2020年的627亿美元,同比下降2.25%,其中汽车连接器占比22.55%,达141亿美元,仅次于电子/通信的连接器(23.08%)位列第二;在2020年,我国的连接器销量以32.18% 的占比和3.6%的增速领先全球,成为全年唯一实现正增长地区。

我国汽车连接器稳步发展,新能源汽车连接器占比逐步提升。根据智研咨询数据,至2020年,我国汽车连接器规模达644.3亿元,同比下降1.0%;随着我国新能源汽车的发展,其连接器规模及占比逐年提升,截至2020年达47.8亿元,同比增长9.89%,占比7.42%。

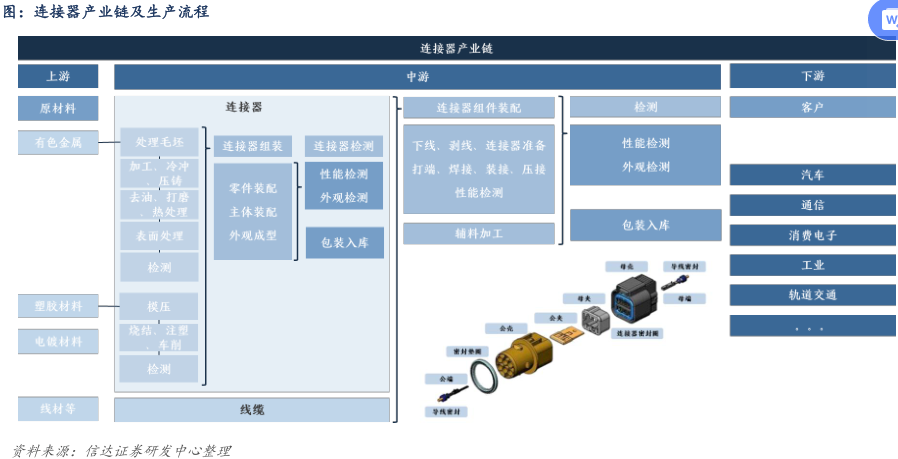

汽车连接器产业链

连接器产业链可以分为:上游有色金属、塑胶材料等原材料,中游连接器的组装生产,下游为各行业,主要包括汽车、通信、消费电子、轨道交通等。

连接器生产过程包括:精密注塑、精密冲压、压铸、机械加工、表面处理、组装和测试。

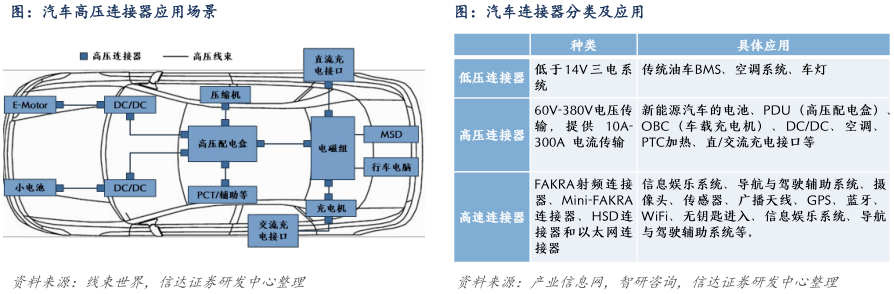

汽车连接器的分类:根据传输功能可以分为电连接器(低压连接器,高压连接器)及高速连接器。

汽车电动化催动高压连接器发展:不同于传统燃油车14V以下的工作电压,新能源汽车三电系统要求更大功率的高压系统支持,如 60V-380V多的电压等级、10A-300A多的电流等级传输,高压连接器属于新能源电动车的完全新增量。

汽车智能化带动高速连接器发展:随着车联网和智能驾驶的的发展,需要更多更快的数据流量支。如车内外摄像头、各式雷达、车联网等应用,高速连接器不限于动力类型,但在新能源汽车中普及及推广更为明显。

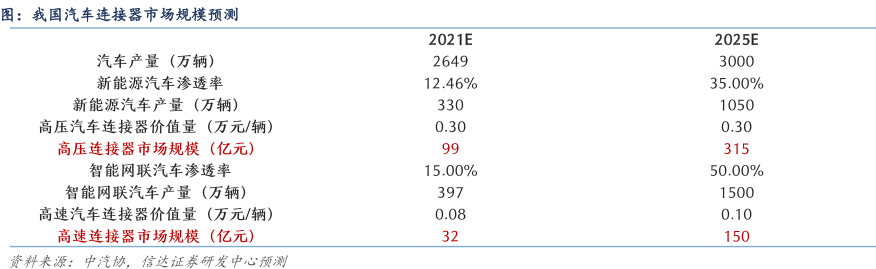

2025年我国高压、高速连接器规模将达315亿元、150亿元

我们预计到2025年,我国高压连接器市场规模有望达315亿元,高速连接器市场规模有望达150亿元。

高压连接器市场规模测算:根据中汽协1-10月数据,我们假设今年全年新能源汽车渗透率达12%,则全年新能源汽车产量有望达330万辆,根据中国汽车技术研究中心、社会科学文献出版社等联合发布《新能源汽车蓝皮书:中国新能源汽车产业发展报告》,预计到2025年,我国汽车产量将达3000万辆,我们假设新能源汽车渗透率达35%,则2025年新能源汽车产量有望达1050万辆,我们按照高压连接器3000元/辆单车价值量去计算,得出我国高压连接器市场规模有望从2021年的99亿元增长到2025年的315亿元,复合增速为34%。

高速连接器市场规模测算:我们根据《智能网联汽车技术路线图2.0》数据,假设到2025年,智能网联汽车渗透率达50%,得到2025年智能网联汽车将达到1500万辆,由于目前高速连接器尚处于初步发展阶段,我们假设高速连接器单车价值量为800元/辆,到2025年提升到1000元/辆,算出我国高速连接器市场规模有望从2021年的32亿元增长到2025年的150亿元,复合增速为47%。

高压高速连接器具备一定壁垒,国产替代空间大

连接器行业壁垒主要在于工艺壁垒和市场客户壁垒两部分:

工艺壁垒:高压连接器主要解决载流能力和散热能力两个问题,其要求产品满足一致性,可满足耐高压、耐高温、阻抗、抗氧化、导电特性、设计适配度等技术规格;其价值量与屏蔽功能、高压辅助等附加功能叠加相关。高速连接器主要解决信号衰减、失真和质量稳定性的问题,其要求满足插拔力和电机性能两部分,连接器的信号失真与接触电阻的压力、面、点、材质、尺寸的管控有关联,若高速信号在金属材质传输中产生激素效应和电学效应,异常数据问题会导致控制终端会有异常。

市场客户壁垒:在汽车产业链中,整车厂对产品安全性、稳定性和可靠性要求高,对上游供应商准入资格审核严苛。供应商进入供应商体系的时间比较长;供应商综合能力要求高:需具备产品研发能力、过程管控能力、供货保障能力、产品试验检测能力、零部件生产保障能力和售后服务能力。上下游合作模式长期稳定。形成了较强的市场和客户壁垒。

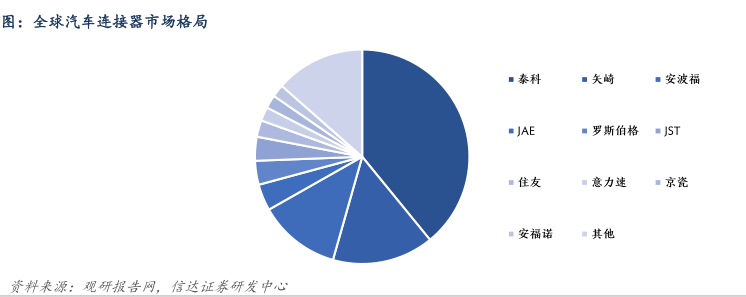

从竞争格局来看,在2019年全球前十汽车连接器厂商前十中,仍以美国、日本企业为主。泰科、矢崎、安波福总市占率超60%。我国国内汽车连接器行业起步较晚,发展起点较低,但新能源和智能网联汽车的发展为国内企业提供了广阔的蓝海市场,未来发展空间可期。